Comparatif Banques pour Grand voyageur - Expatrié - Transfrontalier

Dans cet article on va s'intéresser aux solutions bancaires adaptées aux grands voyageurs. Plus spécifiquement, je vais me concentrer sur les meilleures néobanques : N26, Wise (ex-Transferwise) et Revolut

Mise à jour : Transferwise a été renommé Wise en 2021. Ditto Bank a abandonné la clientèle des particuliers et n'est donc plus une option. Nous avons ajouté Revolut qui s'est imposé comme un acteur majeur avec plus de 40 millions de clients.

Pourquoi un compte spécifique quand on est expatrié / transfrontalier /serial voyageur ?

Les banques traditionnelles sont peu pratique et difficile d’utilisation

Il y a un point qui est particulièrement frustrant pour un grand voyageur :

La facilité d’utilisation et la rapidité du service.

Les virements internationaux avec les banques traditionnelles peuvent prendre plusieurs jours, et parfois les clients sont dans l’obligation d’appeler le service client ou même de se rendre dans une agence.

Pour mes virements en Chine pour belle maman et beau papa, avec ma banque traditionnelle, il me faut encore me déplacer à la banque personnellement pour leur donner un formulaire. Dès que je suis à l’étranger, il m’est impossible de faire cette opération. Heureusement il est possible de faire des virements vers certains pays sans avoir à se déplacer mais ce n’est pas le cas dans ma situation.

Pareil avec la vérification de paiements par SMS. Si vous avez besoin d’acheter quelque chose en ligne, il vous faut votre téléphone français allumé pour pouvoir terminer la transaction. C’est peu pratique car quand on est à l’autre bout du monde il est financièrement avantageux d’acheter une puce locale pour éviter les frais de Roaming.

Je vous laisse imaginer : vous utilisez votre téléphone avec la puce du pays pour faire un achat internet, vous devez ensuite l’eteindre, remplacer la puce avec la française, rallumer votre téléphone, récupérer le code du sms, reteindre le téléphone, enlever la puce française, réintroduire la puce locale, rallumer le téléphone et enfin, entrer le code de validation…. (ou alors il faut se balader avec 2 téléphones à la fois, bof bof).

Alors oui, si vous avez une femme un peu trop dépensière et voulez la brider dans sa frénésie consommatrice, cela peut être utile !

Sinon, ce n’est pas super pratique et cela peu vite se transformer en parcours du combattant.

(et je ne parle même pas des plafonds de retrait et de dépenses qui peuvent être atteints facilement, bon courage pour appeler votre banque à l’autre bout du monde).

Des frais élevés et pas toujours transparents

Quand on est à l’étranger hors zone euro, c’est bien pratique d’utiliser sa carte de crédit pour payer ! Sauf qu’il y a une face cachée à cette pratique qui peut se long terme se révéler très coûteuse. En effet outre les risques de fraude qu’il peut y avoir, il y a toujours des frais bancaires.

Frais de paiement, frais de retrait d’argent, frais de change, frais de virement entre 2 banques dans des comptes devises différents et autres frais bancaires divers écrit en petit dans la brochure de la banque.

Quand on fait un voyage par an, ce n’est pas bien grave.

Quand on voyage régulièrement à l’étranger ou qu’on y vit avec mouvements bancaires importants entre 2 devises différentes (cas des expatriés et des transfrontaliers), ces frais deviennent rapidement non négligeables :

Faisons le calcul : supposons que vous transfériez chaque mois vers votre compte en euros l’équivalent de 3000€.

Avec les banques classiques vous pouvez compter 2 à 3% du montant en frais de change et commissions. Ce qui nous fait entre 60 et 90€ par mois tout inclus. Par an entre 720€ et 1080€. Cela fait beaucoup, vous ne trouvez pas ?

Et encore je n’ai considéré qu’un seul côté de l’équation. Certaines banques réceptrices du virement prennent elles aussi des frais…

Même chose si vous utilisez votre carte bancaire assidument à l’étranger : tous ces frais de change et commission à payer qui vont passer complètement inaperçus sur votre compte bancaire s’accumulent rapidement.

N26 : pionnier de ces néobanques pour voyageurs

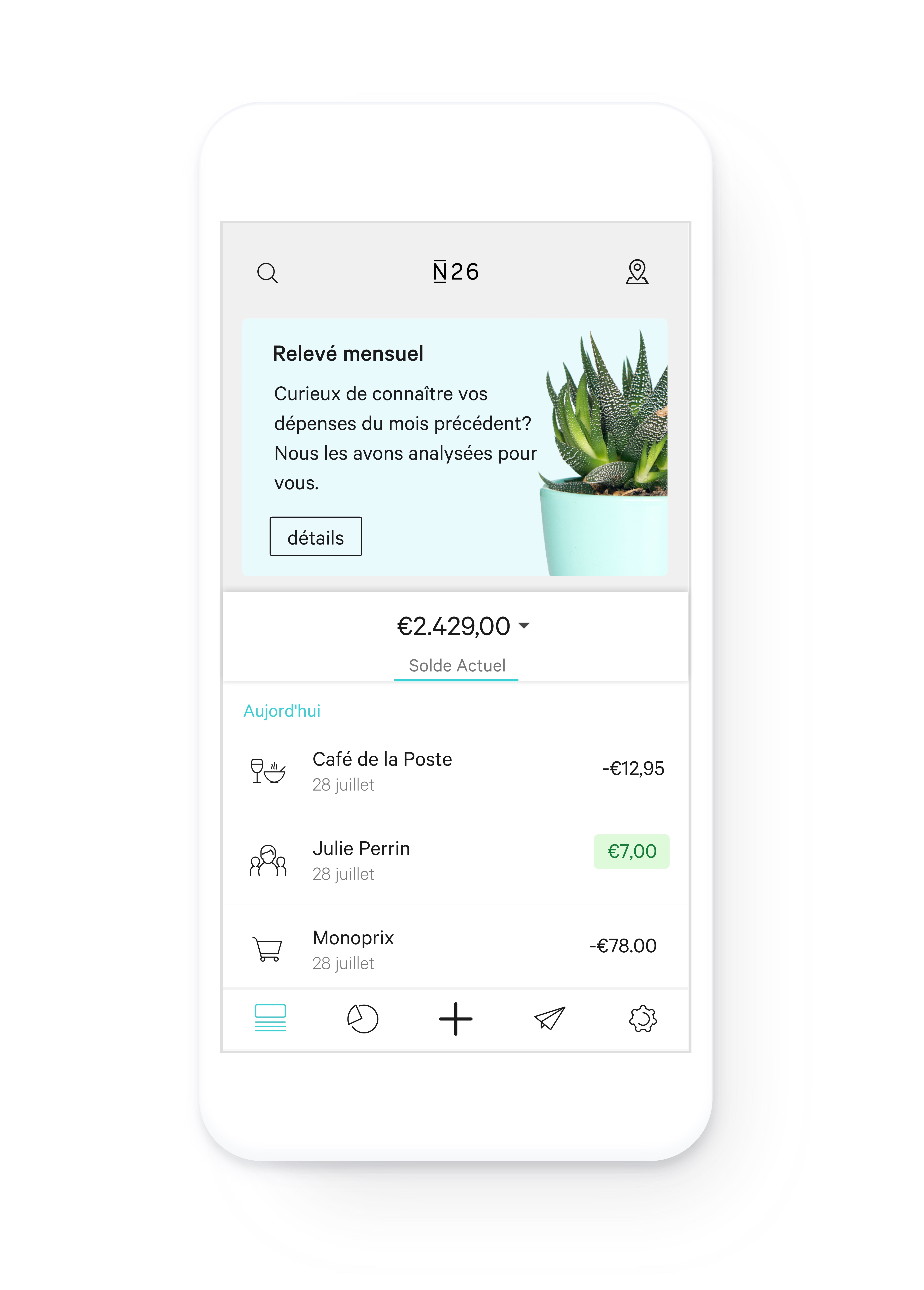

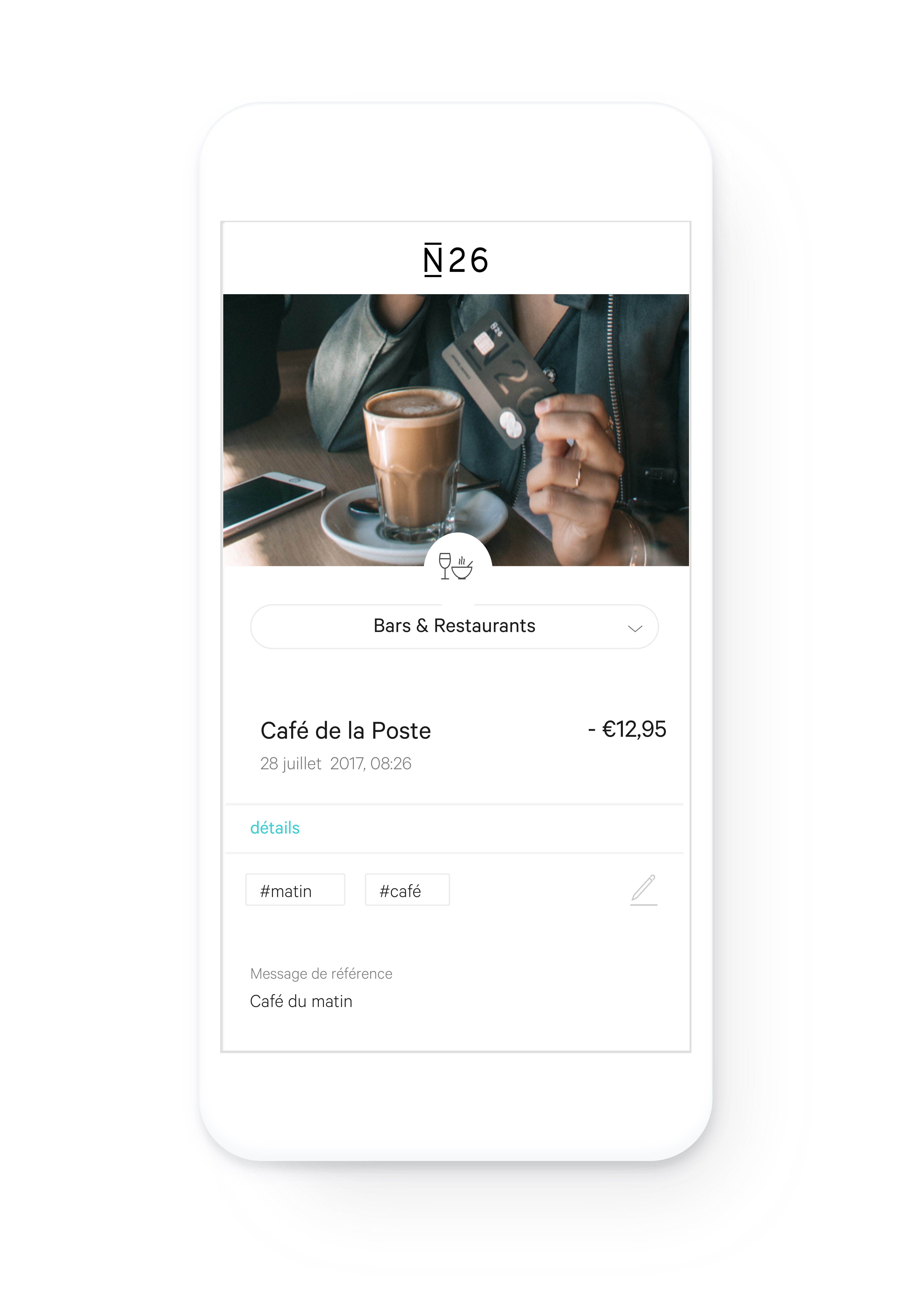

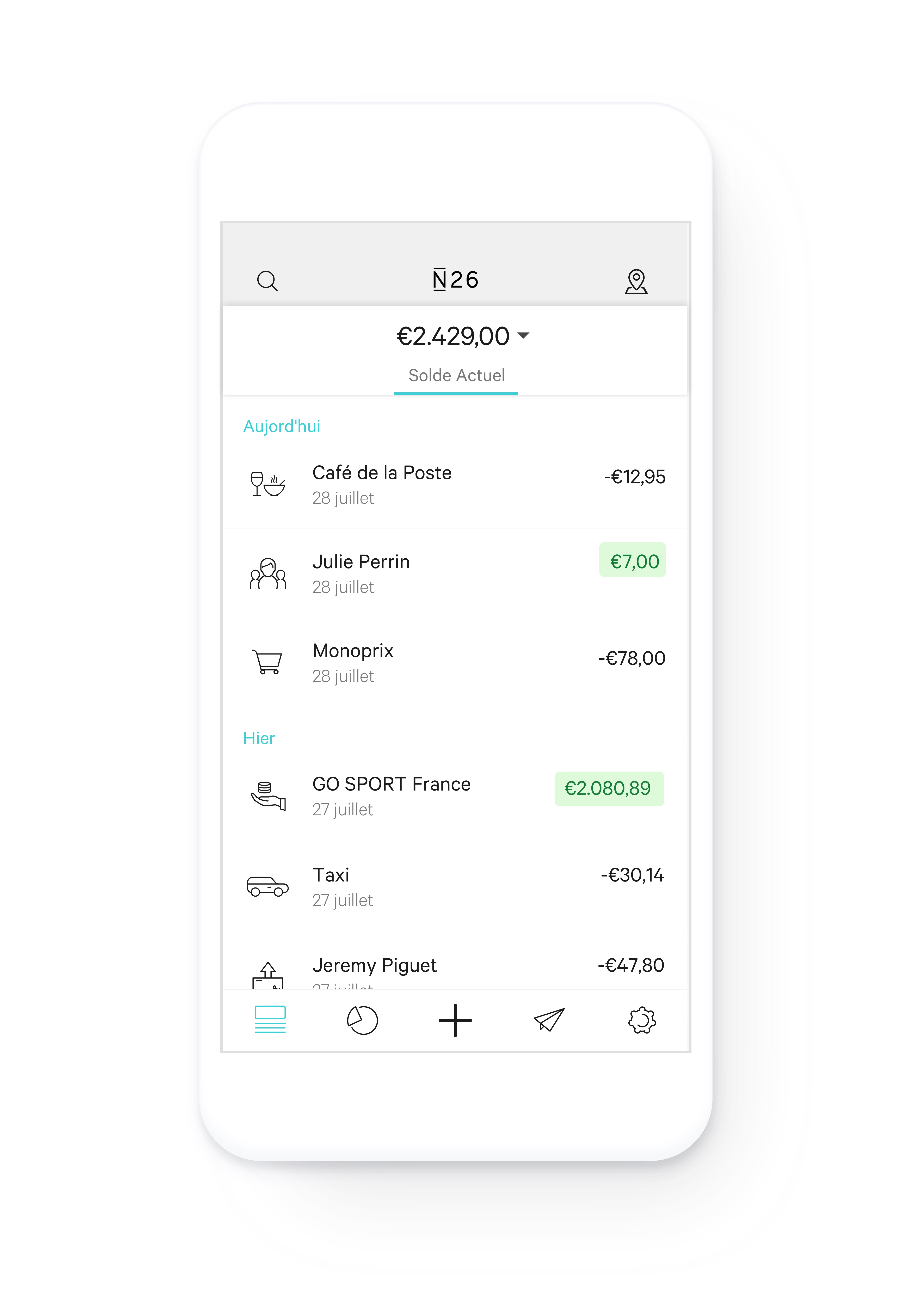

N26 est une banque allemande qui a été créée en 2015. Depuis son lancement la banque a désormais plus de 8 millions de clients en Europe. N26 est principalement conçue pour faciliter les services bancaires aux grands voyageurs ou expatriés. Tout se passe sur l'app qui centralise toutes les actions qu'il est possible de réaliser.

Conçu pour les grands voyageurs – expatriés – transfrontaliers Facilité d’utilisation, ergonomie, Mobile avant tout

La banque mobile N26 est adaptée aux voyageurs. Tout a été pensé pour faciliter la vie des grands voyageurs ou expatriés. En plus d'une grande facilité d'utilisation et d'une bonne ergonomie les frais sont faibles et adaptés à la population concernée.

Allez on commence par l’analyse des différents services et coûts en fonction du compte choisi :

N26, N26 Black ou N26 Metal

Plutôt que d’avoir une seule offre, N26 a fait le choix de plusieurs types de comptes.

Voici les principales différences entre ces comptes

| N26 de base | N26 Black | Metal | |

|---|---|---|---|

| Engagement minimum | -12 mois | 12 mois | |

| Carte bancaire | Mastercard | Mastercard Black | Mastercard Metal |

| Paiements par carte | Gratuit | Gratuit | Gratuit |

| Virements en devises étrangères | Gratuit(Wise) | Gratuit(Wise) | Gratuit(Wise) |

| Assurance et assistance | - | Assurance de vos moyens de paiements, en cas de vol de téléphone portable durant vos voyages, extensions de garanties. Assurance en cas de vol sur vos achats. | Assurance de vos moyens de paiements, en cas de vol de téléphone portable durant vos voyages, extensions de garanties. Assurance en cas de vol sur vos achats. |

| Offres partenaires | - | - | Oui |

| Conditions d'utilisation | 9 transactions par trimestre ou 2.9€ / mois | - | - |

| Retraits DAB Zone euro | 5 retraits gratuits puis 2€ par retrait | ||

| Retraits DAB hors Zone euro | 1.7% du montant retiré | Gratuit | Gratuit |

Le compte N26 de base

Le compte N26 est l’entrée de gamme de la banque. Pas d’engagement ou d’abonnement à payer tous les mois mais un minimum de transactions exigées OU 2.9€ par mois.

Cette obligation d’un minimum de transactions pour ne pas payer d’abonnement est levée si vous avez moins de 26 ans.

C’est donc idéal pour des étudiants ou (très) jeunes actifs.

Les paiements par carte sont gratuits et les virements en devises étrangères se font avec Transferwise. Le tableau dit « gratuit » mais Transferwise se rémunère donc il y a quand même un cout à chaque virement mais il est très faible comparé aux banques classiques.

Le compte ne dispose d’aucune assurance en cas de vols ou d’utilisation frauduleuse, à vous d’être prudents !

Parce que le tout gratuit pour une banque, cela n’existe pas !

Chaque retrait est ponctionné de 1.7% du retrait hors zone euro ( plus la commission liée à la banque du retrait s’il y en a une mais c’est indépendant de N26).

N26 Black

Actuellement c’est le seul compte premium de la marque et je vais donc passer sur le N26 métal.

Contrairement au N26 de base il y a un abonnement fort raisonnable de 5.9€ par mois. Cependant ce compte est associé à des assurances de vol et d’utilisation frauduleuse de votre CB.

De plus il n’y a pas de commission de 1.7% du montant de retrait en zone non euro. Par contre les frais en zone euro restent.

Pour le reste c’est pareil que le N26 de base.

On va faire un calcul rapide pour savoir à partir de quand le N26 Black devient plus rentable que le N26 de base :

Je vais considérer qu’on paye 2.9€ par mois avec le N26. Il n’y a donc que 3€ de différence par mois entre les 2 comptes (5.9-2.9). il faut aussi déduire le coût de l’assurance des moyens de paiements.

Si je considère que cette assurance vaut 3€ par mois et qu’on la désire au final on arrive au même montant sauf qu’avec le N26 de base vous devez payer les 1.7% de commissions en plus à chaque retrait hors zone euro.

Donc à mon sens, à moins d’avoir moins de 26 ans, le N26 Black est plus intéressant que le N26 de base.

Mais supposons que l’on se fiche pas mal de l’assurance moyens de paiements. Dans ce cas on compare 2.9€/mois + 1.7% retrait contre 5.9€ par mois.

Si la somme retirée par mois dépasse les 177€ (car (5.9-2.9)*100/1.7 =177) le N26 Black est plus avantageux. Sinon c’est le N26 de base.

177€ de retrait par mois ce n’est quand même pas beaucoup !, je penche plus pour le Black sauf si on a moins de 26 ans et encore…

Grille tarifaire ici : Grille tarifaire N26.

Autres caractéristiques

Le taux de change utilisé est celui du réseau Mastercard.

Le plafond de retrait est de 2500€ par jour.

Le plafond de paiement est de 5000€ par jour.

La société est basée en Allemagen et bénéficie donc de la protection européenne des dépôts en cas de faillite.

En cas de perte de carte, le montant facturé est de 6€ en cas d’envoi standard sous 3 -5 jours et 25€ en cas d’envoi express sous 1-3 jours.

Service client disponible en français.

En cas de découvert le taux est de 8.9% + taux interbancaire (pour avoir une idée le 11/04/2018 il était de -0.3%).

Pour plus d'informations : allez sur N26

Wise (ex-Transferwise)

Le géant du transfert d'argent devenu banque internationale !

Wise (anciennement Transferwise, renommé en 2021) est une société créée en 2011. Elle compte désormais plus de 16 millions de clients et des bureaux dans le monde entier (Londres, Singapour, New York, etc.).

Wise s'est imposée au fil des années comme le leader du transfert d'argent et des comptes multidevises. La transparence de leurs frais et leur taux de change au taux interbancaire réel en font un choix privilégié pour les voyageurs et expatriés.

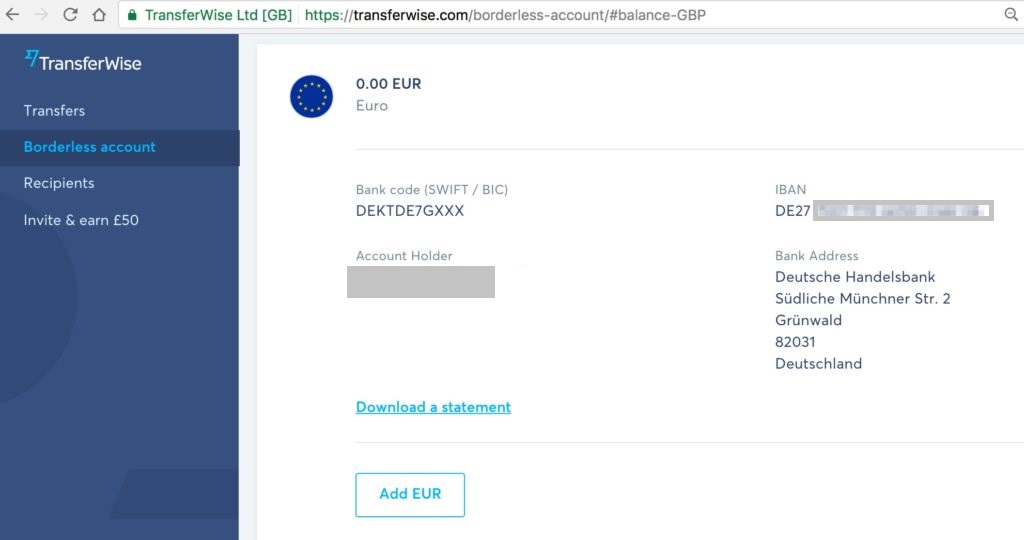

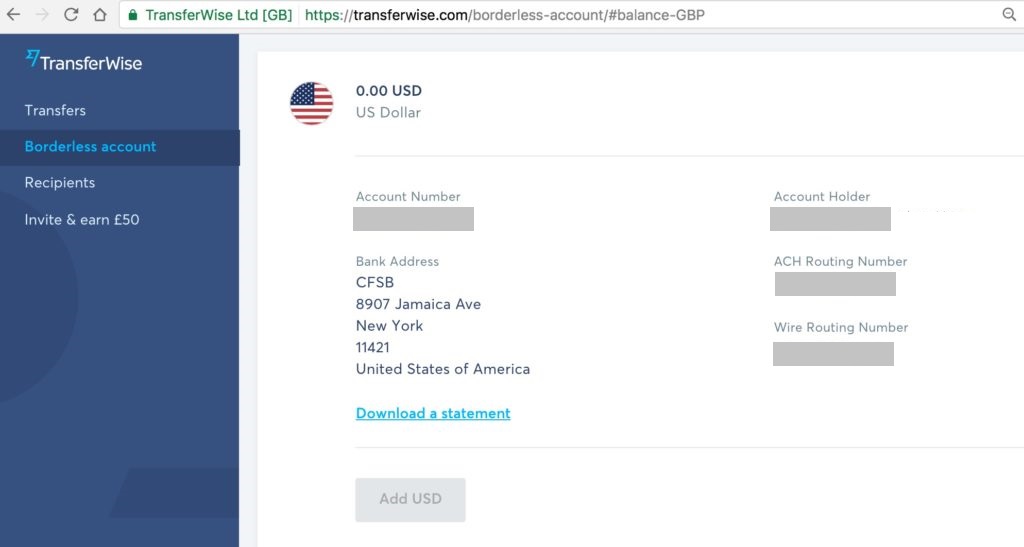

Wise propose un compte multidevises complet avec IBAN dans plusieurs pays :

Comptes multi-devises

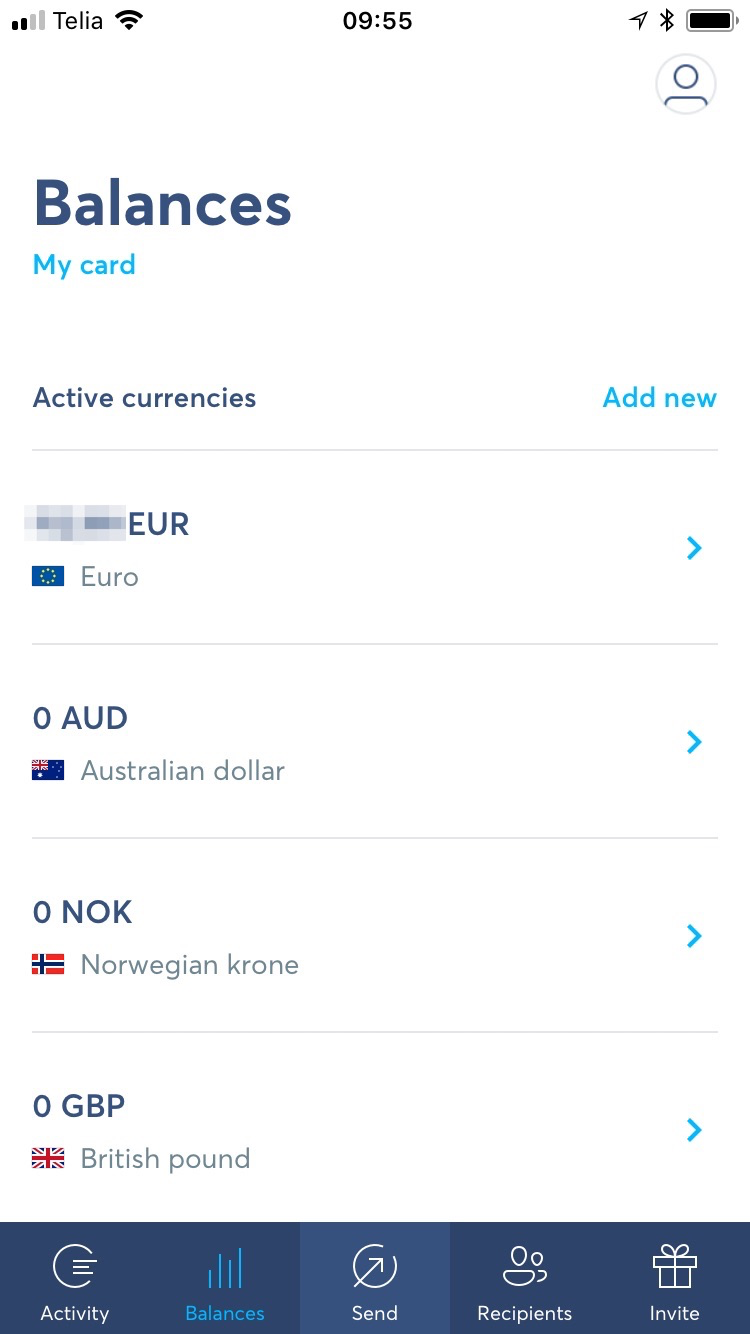

En plus de proposer des transferts remplaçant les classiques virements bancaires (lents et coûteux), Wise propose un compte multidevises complet. Vous pouvez détenir plus de 50 devises sur le même compte.

L'intérêt est de pouvoir encaisser des paiements quelque soit la devise sans avoir à subir de conversion forcée vers la seule devise du compte.

Supposons que vous êtes frontalier : Vous percevez 10 000 CHF tous les mois sur votre compte libellé en EUR en France. Votre banque prend en moyenne 2-3% de frais de change ce qui représente 10000 * 0.02.5 = 250 CHF par mois soit, suivant le taux de change entre 200 et 250€ par mois !

De même si vous etes entrepreneur et recevez des paiements depuis plusieurs pays, ces frais s'appliquent.

Avec un compte en devises, votre compte dans la devise correspondante est automatiquement crédité du paiement que vous recevez. Vous n'avez donc plus de conversions forcées et pouvez ensuite dépenser cet argent dans cette même devises sans aucun frais.

Sans compte multidevises, entre la réception d'un paiement de 100£ et la dépense que vous opérée de 100£ pour un achat votre cout réél serait de 2 fois les fees de 2-3% soit entre 4 et 6% de cette somme.

Bien entendu, vous pouvez également transférer de l'argent d'une devise à l'autre et ce pour un coût d'environ 0.35% à 0.5% selon les devises. Le coût existe toujours car il faut bien que Wise gagne de l'argent mais vous êtes libre de déterminer quand transférer vers une autre devise, par exemple quand le taux de change est en votre faveur.

Et de même pour les autres devises (plus de 50 disponibles !)

Comment cela fonctionne ?

L'inscription est simple et rapide. Vous obtenez un IBAN dans plusieurs pays (notamment UK, EUR, USD, AUD) ce qui vous permet de recevoir des paiements comme si vous aviez un compte local.

Le compte est gratuit. Wise se rémunère uniquement sur les conversions de devises (0.35-0.5%) et les virements sortants (environ 0.5€).

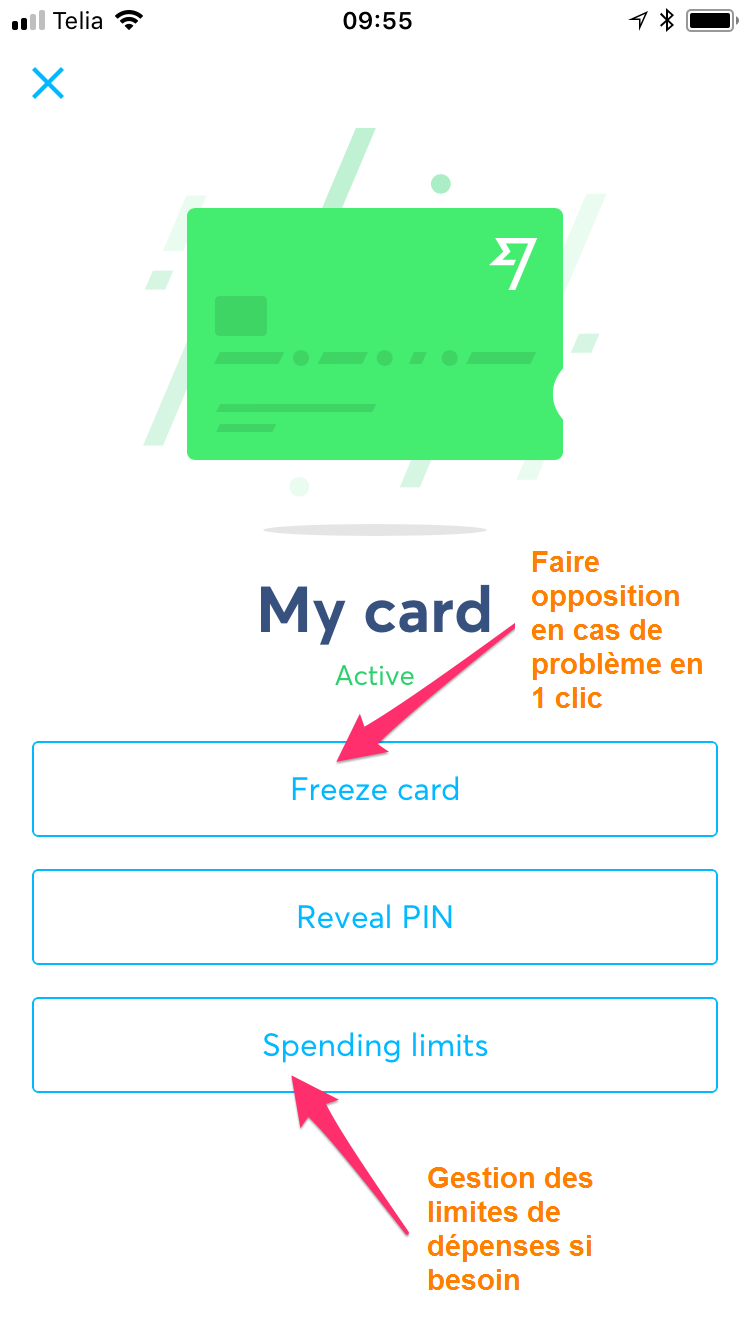

Pour sortir l'argent de vos comptes outre les virement, il est aussi possible d'obtenir une carte bancaire. Attention il s'agit d'une carte de débit.

Carte bancaire de débit Wise

La carte bancaire est 100% gratuite (7€ de frais d'envoi). Le fonctionnement est intelligent puisque si je fais une dépense en USD c'est mon compte en USD qui est prélevé. Il n'y a donc aucun frais de change !

Pour les retraits en espèces : 2 retraits gratuits par mois jusqu'à 200€, puis 1.75% au-delà.

Pour plus d'informations sur les tarifs, consultez le site officiel de Wise.

Une application mobile facile et pratique

Wise a développé une application mobile qui permet de gérer vos comptes peu importe où vous soyez :

Cela vous permet de gérer votre compte de manière simple et réactive. Pas forcément besoin d'appeler le support par téléphone !

Revolut : le mastodonte des néobanques

Revolut est une néobanque britannique créée en 2015 qui a connu une croissance fulgurante. Avec plus de 40 millions de clients dans le monde, c'est aujourd'hui l'une des néobanques les plus populaires.

Pourquoi Revolut est devenu si populaire ?

- Conversions gratuites : En formule gratuite, vous pouvez convertir jusqu'à 1000€/mois sans frais au taux interbancaire

- Nombreuses devises : Plus de 30 devises disponibles

- Application ultra complète : Gestion des dépenses, coffres-forts, cryptomonnaies, trading...

- Retraits gratuits : Jusqu'à 200€/mois en formule gratuite

Les différentes formules Revolut

| Standard | Plus | Premium | Metal | |

|---|---|---|---|---|

| Prix | Gratuit | 3.99€/mois | 9.99€/mois | 15.99€/mois |

| Conversion sans frais | 1000€/mois | 1000€/mois | Illimité | Illimité |

| Retraits gratuits | 200€/mois | 200€/mois | 400€/mois | 800€/mois |

| Assurances voyage | - | - | Oui | Oui (étendues) |

Attention aux pièges Revolut

- Week-ends : En formule gratuite, une majoration de 0.5% à 1% s'applique le week-end car les marchés sont fermés

- Devises exotiques : Les frais peuvent être plus élevés (jusqu'à 1.5%) sur certaines devises peu courantes

- Au-delà des plafonds : Les frais grimpent rapidement (1.5-2% sur les conversions, 2% sur les retraits)

Notre conseil : Revolut est excellent pour les voyageurs occasionnels avec la formule gratuite. Pour les grands voyageurs ou expatriés, la formule Premium peut valoir le coup pour les conversions illimitées et les assurances voyage incluses.

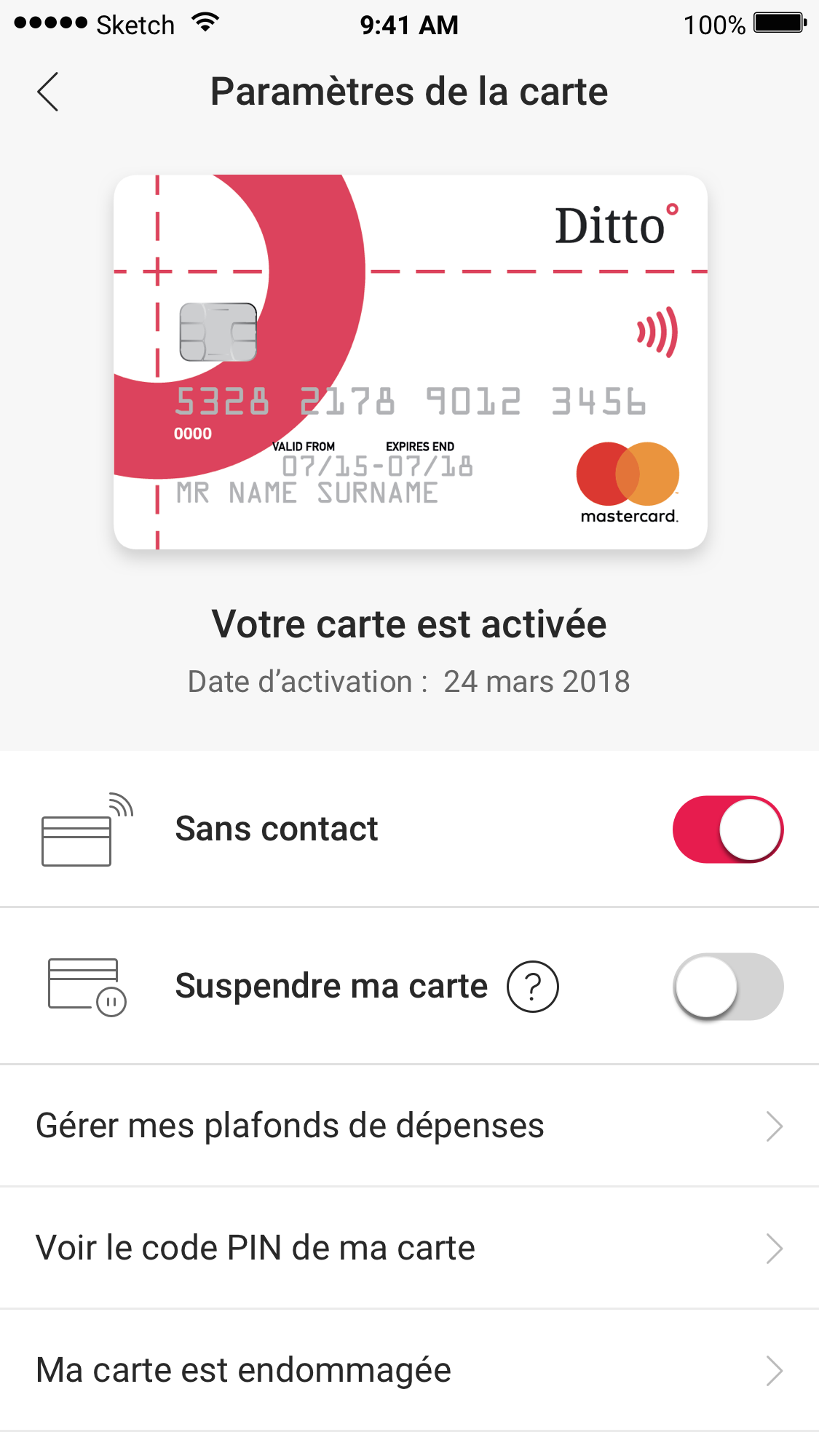

Ditto Bank (fermé aux particuliers)

Ditto Bank a abandonné la clientèle des particuliers. Cette section est conservée à titre informatif mais ce service n'est plus disponible. Nous recommandons Wise ou Revolut comme alternatives.

Ditto Bank est la première banque française mobile dédiée à la gestion de devises. Elle a été imaginée pour les voyageurs fréquents vivant entre plusieurs devises. Ditto Bank permet à tous ceux qui veulent gérer leurs besoins bancaires dans plusieurs pays de le faire dans une app unique !

C’est une marque développée par l’actionnaire du groupe Travelex qui connait bien les problématiques du change et des voyageurs.

Voici en quelques points les principales fonctionnalités :

Conçu pour les grands voyageurs – expatriés – transfrontaliers

La banque mobile Ditto Bank est adaptée aux voyageurs. Tout a été pensé pour faciliter la vie des grands voyageurs ou expatriés. En plus d’une grande facilité d’utilisation et d’une bonne ergonomie les frais sont faibles et adaptés à la population concernée. Le compte est accompagné d’une carte Mastercard Gold et des assurances de moyens de paiement qui vont avec.

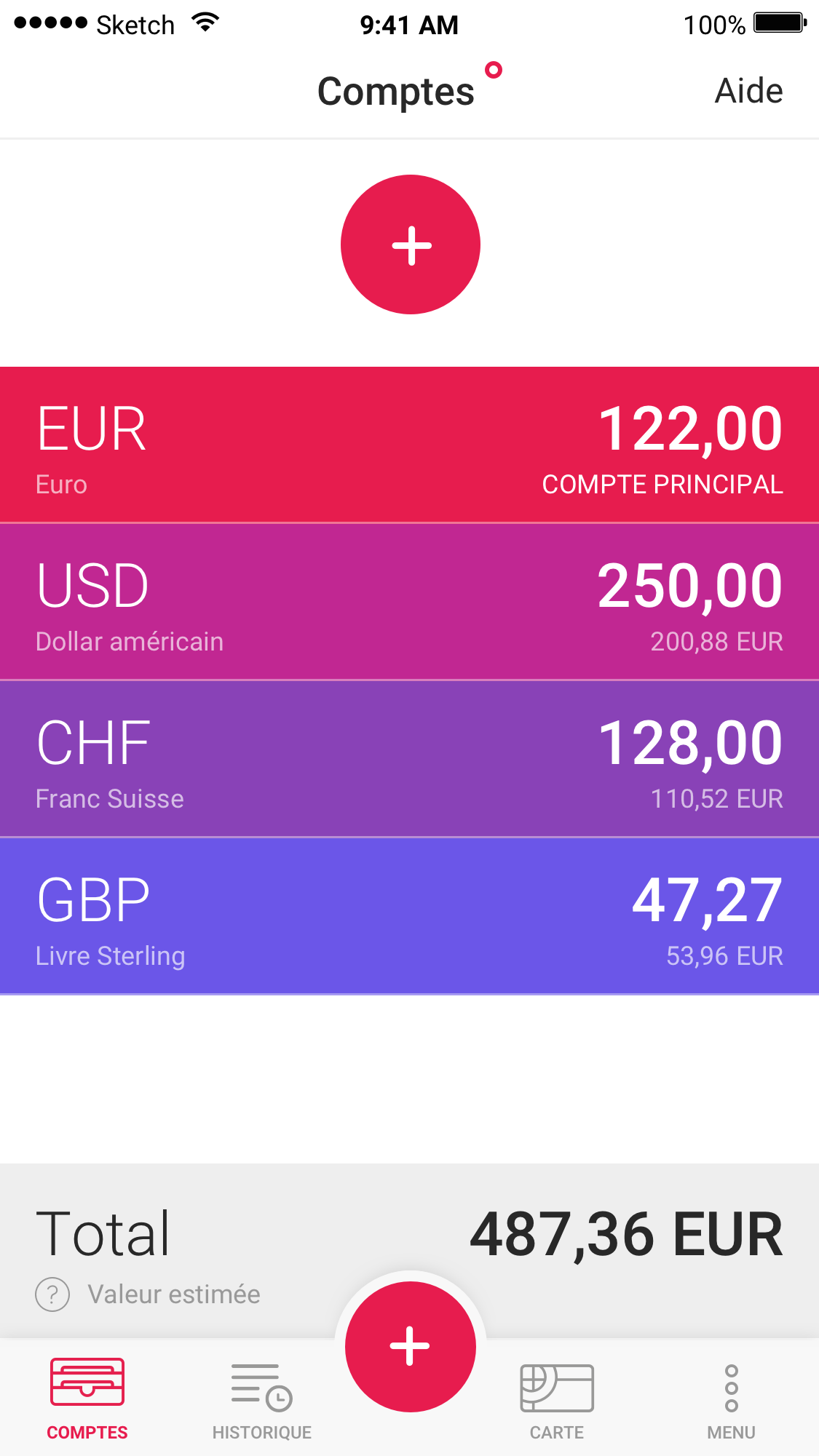

Compte Multi Devises

C’est un gros point fort, de Ditto. Plutôt que d’avoir un seul compte en euros, vous disposez de 27 comptes en devises (et 50 à fin 2018) dont le compte en euro qui reste votre compte principal. Il faut bien dire qu’ouvrir un compte multi devises dans une banque traditionnelle c’est au mieux un parcours du combattant ou tout simplement impossible.

Quel est l’intérêt d’un compte multi devises ?

Voici les raisons d’ouvrir un compte multidevises :

Economiser sur les frais de change

Supposons que votre employeur vous paye en USD et que vous les dépensiez à la fois en EUR mais aussi lors de voyages aux Etats-Unis.

Sans compte multi devises (compte unique en euros), dès que vous recevez vos fonds, il y a des frais de change pour les convertir de USD vers EUR. Une fois en euros, vous ne payez pas de frais supplémentaire pour vos dépenses en euros. En revanche vous allez à nouveau payer des frais de change à chaque achat en USD.

Avec un compte multi devises, ce n'est pas du tout la même situation :

Vous recevez votre virement USD sur votre compte USD sans aucun frais.

Ensuite, vous allez transférer une partie de cette somme sur votre compte en euros pour financer vos dépenses en euros. Sur cette somme il y a des frais de change. Evidement vous n'allez pas tout transférer de USD vers EUR. Le principe c'est de laisser de l'argent sur votre compte USD pour au moins couvrir vos frais en USD.

Vous remarquerez que vous ne payez pas de frais de change sur vos dépenses en USD car ils proviennent directement de votre compte libellé en USD.

Au final la différence peut être résumée de la manière suivante :

Sans compte multidevises, l'intégralité du virement USD de votre employeur subit des frais de change pour être converti en euros (USD->EUR) ET vous payez aussi des frais de change sur vos dépenses en USD (EUR->USD).

Avec un compte multidevises, vous ne payez de frais de change que sur la partie du virement USD que vous avez décidé de transférer vers votre compte euros.

Si vous vous reconnaissez dans cette situation, il est rentable d'ouvrir un tel compte ! Cela fait un peu calcul d'apothicaire mais, cela vaut le coup de se poser et de calculer tout cela à tête reposée.

Protéger son patrimoine des mouvements défavorables de change

Une autre approche consiste à répartir son argent sur plusieurs devises importantes pour conserver son pouvoir d’achat et des protéger de mouvements défavorables de l’euro face aux autres devises. Evidemment quand on est un pauvre étudiant sans le sou, cela n’a pas trop d’intérêt, mais pour un expatrié gagnant entre 5000 et 10000€ par mois c’est significatif (ben oui quand on ne paye pas de cotisations sociales en France, subitement votre revenu est souvent bien plus important).

Bien, maintenant qu’on a vu l’intérêt d’un compte multi devises, voyons comment cela fonctionne !

Gagner un peu d’argent

Le principe tient dans le fait que les taux de changes des devises varient en permanence. S’il est impossible de prédire avec précision le futur, il est intéressant et rentable de passer un peu de temps pour approvisionner votre compte quand le taux de change vous est globalement favorable.

Prenons un exemple :

Voici un graphique du cours de l’euro dollar depuis 6 mois (article écrit le 11 avril 2018).

Si en novembre 2017 par exemple quand le cours était à 1.18 vous aviez placé vos USD en EUR vous auriez gagné (1.24-1.18)/1.18 = 5%.

Ce n’est pas forcément énorme comme rendement mais c’est toujours intéressant à prendre même s'il y a le risque de se tromper de sens..

Et puis si l’EUR USD ne vous convient pas, il y a quantité de devises que vous pouvez utiliser.

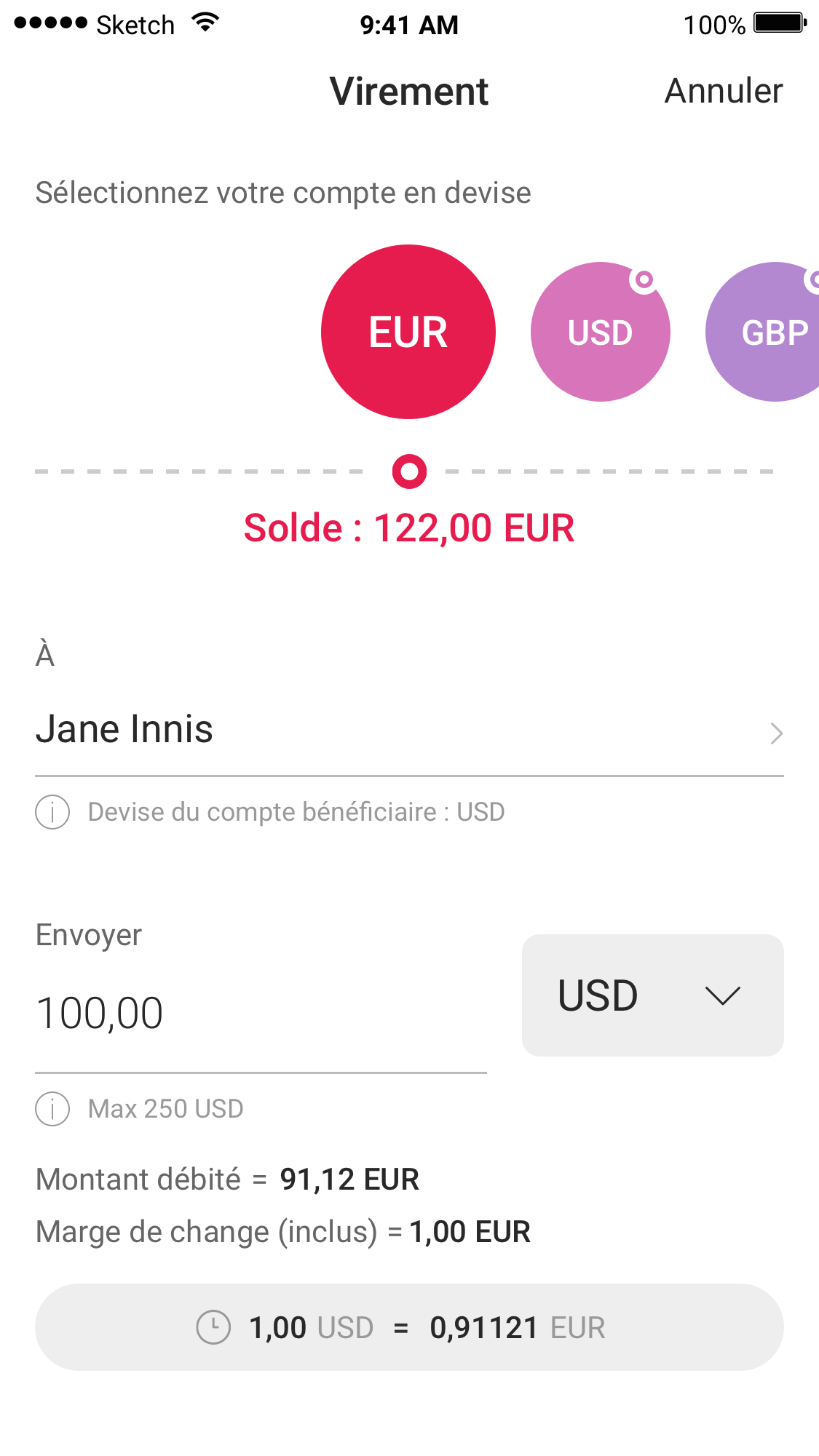

Comment le compte multidevises fonctionne dans la pratique ?

Le principe de détection automatique est le suivant :

La marge de change est, quant à elle, plafonnée à 1% du taux moyen marché.

Si vous êtes en zone USD et que votre compte USD est approvisionné, chaque dépense viendra décrémenter ce compte (et donc sans générer de frais supplémentaire car on reste dans la même devise).

Si vous faites un achat en USD mais que le compte USD n’est pas assez approvisionné, c’est le compte en EUR qui est débité. Il n’y a pas de risque de découvert sur les comptes hors le compte principal en euros.

Les transactions sont instantanées au taux actuel (mis à jour toutes les 30 secondes).

Frais mini, aucun frais caché

Comment se rémunère la banque ?

C’est un point important à considérer car toute entreprise doit gagner de l’argent d’une manière ou d’une autre.

La rémunération de la banque se fait sur 2 points :

- Un abonnement de 9.9€ par mois

- La marge de change est, quant à elle, plafonnée à 1% du taux moyen marché.

Le montant des frais dépend du montant :

| 0-2000€ | 1% |

| 2001-5000€ | 0.9% |

| 5001-10 000€ | 0.8% |

| 10001-50 000€ | 0.7% |

| 50001-250 000€ | 0.5% |

| >250 000€ | 0.3% |

Aucune commission supplémentaire sur le change.

Donc en gros si je résume c’est maximum 1% de frais de change et un peu moins pour les gros virements ou dépenses.

Comme toute banque il y a des frais en cas de découvert sur le compte en euros (mais pas sur les autres comptes de devises car interdits par la réglementation bancaire française).

Le taux de change moyen du marché servant de base au provient de XE.com qui affiche les cours spot des devises.

En revanche il n’y a aucun frais sur les opérations en euros. Aucun frais de retrait en zone euros et à l’étranger.

A ce stade, pas de découvert autorisé. Ditto Bank autorise un découvert non autorisé de 200€ pour tout le monde sur le compte euros seulement pour être plus flexible.

Pas de crédit à la consommation ou immobilier possible (point important pour les transfrontaliers !)

Pour le reste de la Grille tarifaire c’est ici Grille tarifaire Ditto.

Facilité d’utilisation, ergonomie, Mobile avant tout

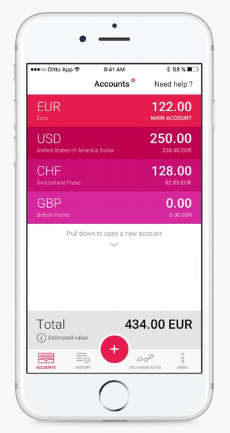

L’application Ditto a été pensée pour les voyageurs. Elle se veut facile d’utilisation et ergonomique. Je vous laisse regarder les captures d’écrans c’est plus parlant qu’un long discours.

Autres points

Ditto bank est une banque basée en France et bénéficie de la protection des dépôts à hauteur de 100 000€ de la commission européenne en cas de faillite.

Le service client est en français, ce qui facilite les choses.

Le plafond de retrait est de 1000€ sur 4 jours glissants.

Le plafond de paiement est de 10 000€ sur 7 jours glissants. A noter que ces plafonsd peuvent être augmentés sur simple demande.

Pour plus d'informations : allez sur Ditto

N26, Wise ou Revolut : lequel choisir ?

En résumé quelles sont les différences ?

Tableau comparatif

| Wise | Revolut Standard | Revolut Premium | N26 Standard | N26 Smart | |

|---|---|---|---|---|---|

| Prix | Gratuit | Gratuit | 9.99€/mois | Gratuit | 4.90€/mois |

| Frais de change | 0.35-0.5% | 0% (1000€/mois) | 0% illimité | Taux Mastercard | Taux Mastercard |

| Compte multidevises | 50+ devises | 30+ devises | 30+ devises | Non | Non |

| Retraits gratuits | 200€/mois | 200€/mois | 400€/mois | 3/mois | 5/mois |

| IBAN | Multi-pays | Lituanie | Lituanie | Allemagne | Allemagne |

Notre recommandation selon votre profil

- Voyageur occasionnel : Revolut gratuit - conversions gratuites jusqu'à 1000€/mois, parfait pour quelques voyages par an

- Grand voyageur : Wise - frais transparents et prévisibles, excellent pour des conversions régulières

- Expatrié / Transfrontalier : Wise - IBAN multi-pays idéal pour recevoir des paiements de plusieurs pays

- Compte principal + voyages : N26 - vraie banque avec IBAN allemand, idéal comme compte au quotidien

Domiciliation et protection

N26 est allemande, Wise est basée en Belgique pour ses clients européens (après le Brexit), Revolut opère depuis la Lituanie. Toutes bénéficient de la protection des dépôts européenne jusqu'à 100 000€. Le service client est disponible en français pour les trois.

Cartes bancaires

N26 propose des cartes Mastercard (débit), Revolut des cartes Visa ou Mastercard (débit), et Wise une carte Visa (débit).

Attention : Ce sont toutes des cartes de débit, pas des cartes de crédit. Pour certaines locations de voiture ou hôtels, une vraie carte de crédit peut être exigée.

Conclusion

On arrive à la conclusion de cet article.

Si je devais résumer : Wise et Revolut sont les champions du voyage avec leurs comptes multidevises. Wise excelle sur la transparence et les IBAN multi-pays. Revolut est imbattable en formule gratuite pour les conversions occasionnelles. N26 reste pertinent si vous cherchez une vraie banque au quotidien avec des frais de voyage raisonnables.

Mon conseil : ouvrez au moins Wise ET Revolut (c'est gratuit), vous aurez ainsi toujours une solution de secours en voyage !

S'il y a des points que vous souhaitez que j'aborde ou des erreurs, n'hésitez pas à me contacter ici.

Pour aller sur Wise : Wise - Compte multidevises

Pour aller sur N26 : N26

Pour aller plus loin

- Où changer vos devises ? Les 8 choses à savoir

- Comment économiser 300€ par semaine en voyage

- Les arnaques les plus courantes lors du change de devises

- Virement international : Wise, WorldRemit et BNP comparés

- Changer des euros en francs suisses : guide complet